- Home

- ›

- Cẩm nang nhân sự

- ›

- Cách tính thuế thu nhập cá nhân 2022 từ tiền lương, tiền công

Thuế thu nhập cá nhân là một trong những loại thuế quan trọng, góp phần không nhỏ vào nguồn ngân sách nhà nước. Dưới đây là cách tính thuế thu nhập cá nhân 2022 từ tiền lương, tiền công theo pháp luật mới nhất.

Cách tính thuế thu nhập cá nhân 2022 theo từng đối tượng

1. Đối với cá nhân không cư trú

Thuế thu nhập cá nhân từ tiền lương, tiền công được chia thành 02 đối tượng người tiêu dùng khác nhau, gồm:

- Cá nhân cư trú.

- Cá nhân không cư trú.

Trong đó, cá nhân cư trú lại được chia thành 02 trường hợp, đó là cá nhân ký hợp đồng lao động từ 03 tháng trở lên và cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng.

Với mỗi đối tượng, mỗi trường hợp trên đều có cách tính thuế thu nhập khác nhân khác nhau và đặc biệt chỉ có cá nhân cư trú mới được tính giảm trừ gia cảnh.

2. Đối với cá nhân cư trú

Định nghĩa

Cá nhân cư trú là cá nhân có nơi ở tại nước ta theo 1 trong 2 trường hợp sau:

- Trường hợp 1: Có nhà thuê để ở tại nước ta theo pháp luật, với thời gian của những hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế.

- Trường hợp 2: Có nơi ở liên tục theo quy định pháp lý về cư trú.

Có mặt tại nước ta từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày tiên phong xuất hiện tại nước ta. Trong đó, ngày đến và đi được tính là 01 ngày.

Cách tính thuế thu nhập cá nhân 2022 đối với cá nhân cư trú

Lưu ý: Cách tính thuế này áp dụng với thu nhập từ tiền lương, tiền công.

Ký hợp đồng lao động từ 03 tháng trở lên

Công thức tính thuế TNCN:

- Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Để tính được số thuế phải nộp cần phải tính được thu nhập tính thuế và thuế suất:

(1) Thu nhập tính thuế

- Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ [1]

Trong đó:

- Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn [ 2 ]

Căn cứ vào công thức tính thuế trên, cách tính thuế thu nhập cá nhân 2022 cần triển khai theo những bước sau:

Bước 1: Tính tổng thu nhập

Bước 2: Tính các khoản thu nhập được miễn thuế (nếu có)

Các khoản thu nhập miễn thuế từ tiền lương, tiền công gồm:

- Phần tiền lương thao tác đêm hôm, làm thêm giờ được trả cao hơn so với tiền lương thao tác ban ngày, làm trong giờ theo lao lý pháp lý .

- Thu nhập từ tiền lương, tiền công của thuyền viên là người Nước Ta thao tác cho hãng tàu quốc tế hoặc hãng tàu nước ta vận tải đường bộ quốc tế .

Bước 3: Tính thu nhập chịu thuế theo công thức [2]

Bước 4: Tính các khoản giảm trừ

- Giảm trừ gia cảnh so với bản thân người nộp thuế là 11 triệu đồng / tháng ( 132 triệu đồng / năm ).

- Giảm trừ gia cảnh so với mỗi người phụ thuộc vào là 4,4 triệu đồng / tháng.

Ngoài ra, người nộp thuế còn được tính giảm trừ những khoản đóng bảo hiểm, quỹ hưu trí tự nguyện, góp phần từ thiện, khuyến học, nhân đạo.

Bước 5: Tính thu nhập tính thuế theo công thức [1]

Cách tính thuế thu nhập cá nhân 2022 theo công thức

Sau khi tính được thu nhập tính thuế, để xác lập được số thuế phải nộp thì người nộp thuế vận dụng giải pháp lũy tiến từng phần hoặc giải pháp tính thuế rút gọn ( trình diễn ở phần sau ).

( 2 ) Thuế suất

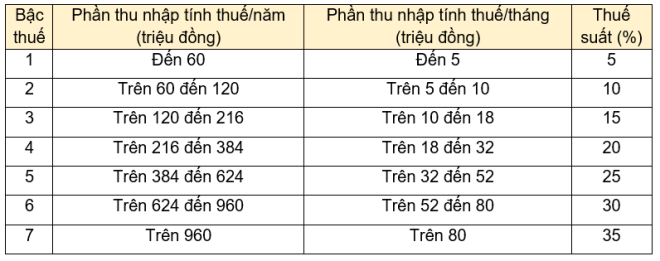

Thuế suất từ tiền lương, tiền công so với cá thể ký hợp đồng lao động từ 03 tháng trở lên được vận dụng theo lũy tiến từng phần:

Cách tính thuế TNCN từ tiền lương, tiền công

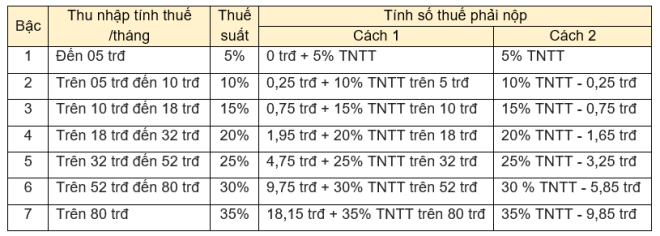

Khi biết được thu nhập tính thuế và thuế suất, sẽ có 2 cách tính thuế thu nhập cá nhân 2022 như sau:

- Phương pháp 1: Phương pháp lũy tiến ( tính số thuế phải nộp theo từng bậc thuế, sau đó cộng lại ).

- Phương pháp 2: Phương pháp rút gọn.

Đây là chiêu thức tính được số thuế phải nộp đơn giản hơn, giải pháp rút gọn được nêu rõ trong bảng sau:

Cách tính thuế thu nhập cá nhân 2022 đơn giản

Ví dụ tính thuế theo phương pháp rút gọn

Tháng 12/2021, bà T có thu nhập từ tiền lương, phụ cấp là 30 triệu đồng. Bà T phải nộp 10,5 % bảo hiểm bắt buộc theo pháp luật. Được biết bà T có 01 người phụ thuộc vào, trong tháng 12 không góp phần từ thiện, nhân đạo, khuyến học.

Thuế thu nhập tạm nộp được tính như sau:

Bước 1: Xác định thu nhập chịu thuế

Thu nhập chịu thuế của bà T là 30 triệu đồng.

Bước 2: Tính những khoản giảm trừ

Bà T được giảm trừ những khoản sau:

- Giảm trừ gia cảnh cho bản thân là 11 triệu đồng.

- Giảm trừ gia cảnh cho 01 người phụ thuộc vào là 4,4 triệu đồng.

- Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp: 30 triệu đồng × 10,5 % = 3,15 triệu đồng.

Tổng những khoản được giảm trừ là : 11 + 4,4 + 3,15 = 18,55 triệu đồng

Bước 3: Tính thu nhập tính thuế

Thu nhập tính thuế của bà T là : 30 – 18,55 = 11,45 triệu đồng

Bước 4: Tính số thuế thu nhập phải nộp

Thu nhập tính thuế trong tháng là 11,45 triệu đồng, thu nhập tính thuế thuộc bậc 3. Số thuế phải nộp như sau:

11,45 × 15 % – 0,75 trđ = 967.500 đồng.

Như vậy, số thuế bà T tạm nộp so với thu nhập nhận được trong tháng 12/2021 là 967.500 đồng.

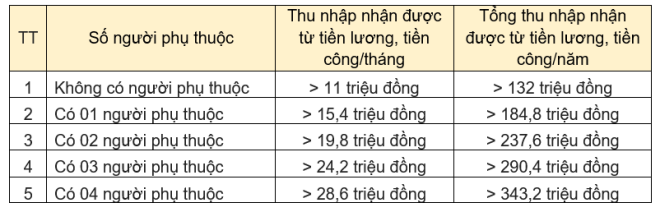

Mức lương bao nhiêu phải nộp thuế?

Cá nhân không có người phụ thuộc thì phải nộp thuế thu nhập khi có tổng thu nhập từ tiền lương, tiền công trên 11 triệu đồng/tháng (thu nhập này đã trừ các khoản đóng bảo hiểm bắt buộc theo quy định và các khoản đóng góp khác như từ thiện, nhân đạo,…).

Cách tính thuế thu nhập cá nhân 2022 theo mức lương

Để thuận tiện cho việc theo dõi, LuatVietnam đã tính 1 số ít mức thu nhập phải nộp thuế thu nhập.

Thu nhập trên đây là thu nhập từ tiền lương, tiền công đã trừ những khoản sau: Các đóng bảo hiểm, quỹ hưu trí tự nguyện, góp phần từ thiện, khuyến học, nhân đạo.

- Thu nhập được miễn thuế thu nhập.

- Các khoản không tính thuế thu nhập như một số ít khoản phụ cấp, trợ cấp, tiền ăn trưa,…

Không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng

Căn cứ điểm i khoản 1 Điều 25 Thông tư 111 / 2013 / TT-BTC, cá thể cư trú ký hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động mà có tổng mức trả thu nhập từ 02 triệu đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập ( khấu trừ luôn trước khi trả tiền ).

Nói cách khác, cá thể không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng mà có thu nhập từ tiền lương, tiền cồng mỗi lần nhận từ 02 triệu đồng trở lên phải nộp thuế với mức 10%, trừ trường hợp làm cam kết theo Mẫu 08 / CK-TNCN nếu đủ điều kiện kèm theo.

Số thuế phải nộp được tính như sau :

- Thuế thu nhập cá nhân phải nộp = 10% x Tổng thu nhập trước khi trả

Một số quy định khác về thuế thu nhập cá nhân

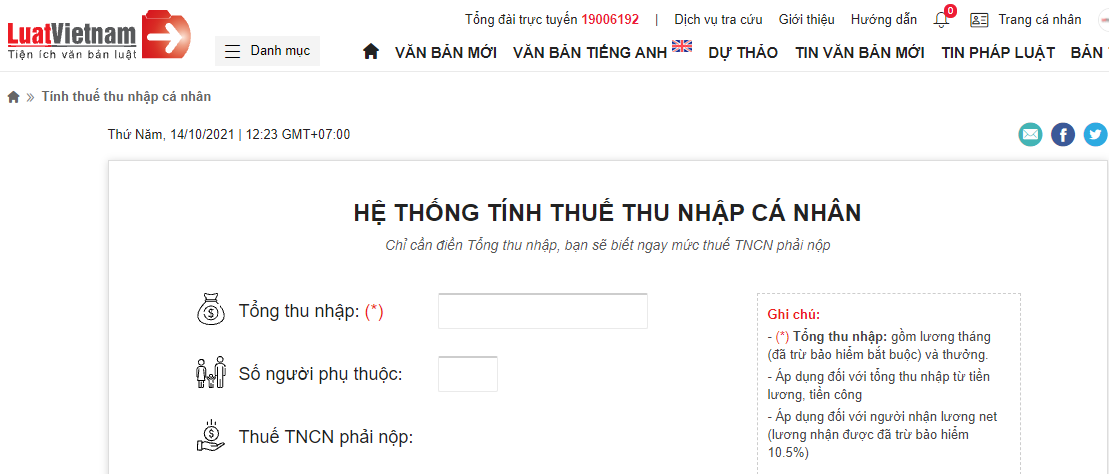

1. Hệ thống tính thuế thu nhập cá nhân online

Hệ thống tính thuế thu nhập cá nhân

Tháng 02/2021, LuatVietnam ra đời mạng lưới hệ thống tính thuế TNCN trực tuyến so với tiền lương, tiền công của người lao động chỉ trong vòng vài giây với những thao tác đơn thuần, dễ sử dụng.

Bước 1: Truy cập tại đây

Bước 2: Điền tổng thu nhập trong tháng

Lưu ý: Thu nhập trong tháng gồm tiền lương, tiền công, thưởng ( đã trừ những khoản bảo hiểm bắt buộc gồm bảo hiểm xã hội ( 8% ), bảo hiểm y tế ( 1,5% ), bảo hiểm thất nghiệp 1% ).

Bước 3: Điền số người phụ thuộc (nếu có)

Cuối cùng, mạng lưới hệ thống sẽ cho tác dụng về số tiền thuế TNCN bạn phải nộp mỗi tháng, trong đó lý giải rõ những bậc thuế và thuế suất tương ứng .

2. Lương bao nhiêu phải đóng thuế thu nhập cá nhân?

Cho tôi hỏi, lương bao nhiêu thì phải đóng thuế thu nhập cá nhân? Mức lương của tôi lúc bấy giờ là 10 triệu đồng/tháng và đang nuôi con nhỏ – Trung Hiếu ( TP.HN )

- Nếu không có người phụ thuộc, người lao động làm việc có tổng thu nhập từ tiền lương, tiền công trên 11 triệu đồng/tháng thì phải đóng thuế TNCN.

- Nếu có một người phụ thuộc vào, thì thu nhập phải trên 15,4 triệu đồng / tháng mới cần phải đóng thuế.

Đối chiếu với trường hợp của bạn, với mức lương 10 triệu đồng / tháng và có một con nhỏ thì bạn không phải nộp thuế thu nhập.

3. Thử việc có phải đóng thuế TNCN?

Tôi ký hợp đồng thử việc ở một công ty công nghệ thông tin với mức lương 15 triệu đồng / tháng, vậy tôi có phải đóng thuế thu nhập cá thể hay không? Tôi độc thân và không có người nhờ vào – Minh Hưng ( TP. Hà Nội )

Theo Thông tư 111/2013/TT-BTC, người lao động ký hợp đồng thử việc mà có tổng mức thu nhập từ 02 triệu đồng/lần trở lên thì doanh nghiệp thực hiện khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho người lao động.

Trên đây là những nội dung tổng hợp về cách tính thuế thu nhập cá nhân 2022 và giới thiệu hệ thống tính thuế của LuatVietnam. Nếu bạn đọc có vướng mắc về các quy định liên quan, vui lòng liên hệ InTalents để được hỗ trợ nhanh nhất.

Xem thêm: Nhà quản lý là gì?

THÔNG TIN LIÊN HỆ:

InTalents

Địa chỉ: 1039 Cách Mạng Tháng Tám, Phường 7, Quận Tân Bình

Hotline: 0906988450

Email: support@intalents.co

Website: intalents.co

Source: https://intalents.co

Category: Cẩm nang nhân sự

Quản lý Data ứng viên tiềm năng ứng dụng công nghệ AI và Xây dựng Thương hiệu tuyển dụng hiệu quả.